东莞 - 上市企业股权激励:用“差异化策略组合”,让激励更大有不同!

一般而言,上市公司实施的股权激励计划对同一批次授予权益的安排是一致的,即激励对象行使权益安排、公司及个人层面考核要求等要素一致。

然而,对于部分公司来说,拟激励对象的岗位职责、薪酬结构、业务类型、司龄等存在较大差异,常规的一致安排不能很好地满足公司的激励需求。那上述公司在制定激励计划的时候有哪些解决方式呢?

市场上常见的做法主要有三种:一是制定不同的激励计划;二是采用多种激励工具;三是设置差异化安排。前两种方式较为常见,今天我们主要来看一下第三种方式。

本文所说的差异化安排是指在一个激励计划内将激励对象分为不同类别,在行使权益安排、公司层面业绩考核、个人层面绩效考核等一个或多个要素进行不同的设置。

从市场案例来看,设置差异化安排的激励计划大部分是由于拟激励对象的岗位薪酬结构不同,其次为业务类型的不同。差异化安排设置方式主要有:

(一)行使权益安排差异

行使权益安排差异主要分为三类:一是锁定/等待期时长的不同,二是解除限售/行权/归属期次的不同;三是各期次解除限售/行权/归属比例的不同。

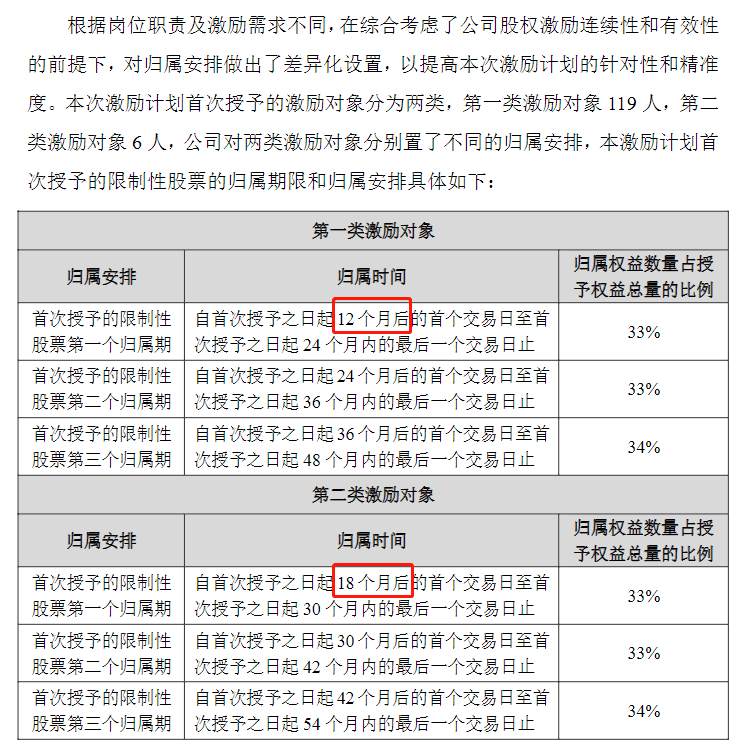

1、JSBG2022年限制性股票激励计划

JSBG根据岗位职责及激励需求不同,将激励对象分为两类,并对等待期时长作出了差异化设置,第一类激励对象首次授予的限制性股票第一个归属期自首次授予之日起12个月后即可归属,而第二类激励对象需18个月后才可归属。

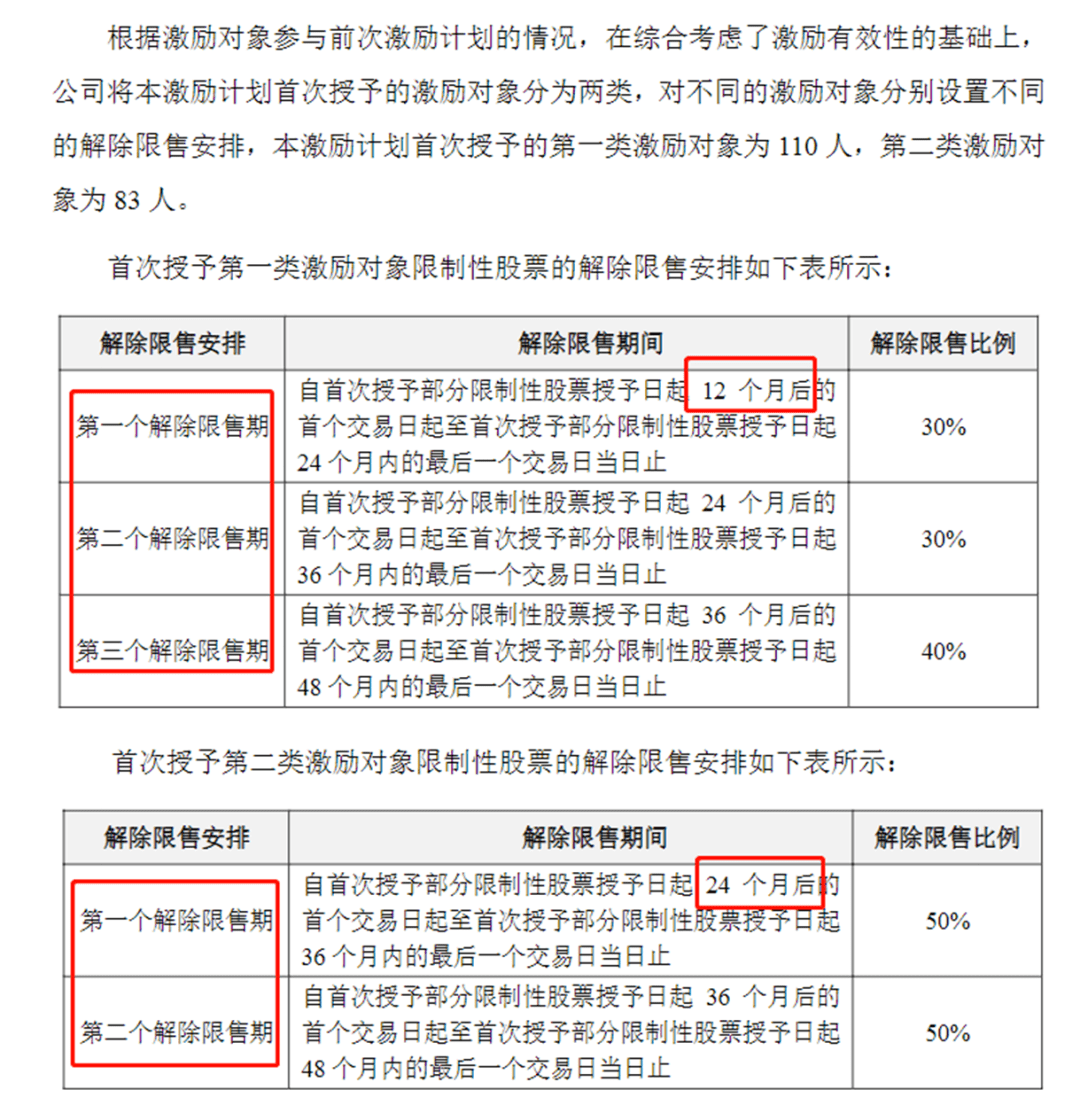

2、JCQD2022年限制性股票激励计划

JCQD根据激励对象参与前次激励计划的情况,在综合考虑了激励有效性的基础上,公司将本次激励计划首次授予的激励对象分为两类,并对解除限售期次及各期次解除限售比例作出了差异化设置,首次授予第一类激励对象自授予日起12个月后分三期解除限售,而首次授予第二类激励对象自授予日起24个月后分两期解除限售。

3、SYGF2021年限制性股票激励计划

SYGF根据岗位薪酬结构不同,将首次授予的激励对象分为两类,并对各期次归属比例作出了差异化设置,第一类激励对象每期归属比例分别为33.33%、33.33%、33.34%,第二类激励对象每期归属比例分别为40%、40%、20%。假如授予数量相同且均达到归属条件,第二类激励对象相比第一类激励对象在前两个归属期可以归属更多的股票。

(二)公司层面业绩考核差异

行使权益安排差异可能会导致不同类别激励对象在公司层面业绩考核的差异,如较长的锁定/等待期以及较多的解除限售/行权/归属期次可能会导致考核期延长;除此之外,对不同业务类型的激励对象也可以设置不同的公司业绩考核指标。

1、JCQD2022年限制性股票激励计划

前文提到的JCQD在激励计划中对不同激励对象设置了不同解除限售期次,第一类激励对象分三次解除限售,第二类激励对象分两次解除限售。因此,第一类激励对象的考核年度为2022年-2024年,第二类激励对象的考核年度为2023年-2024年,第一类激励对象比第二类激励对象多了2022年一年的业绩考核要求。

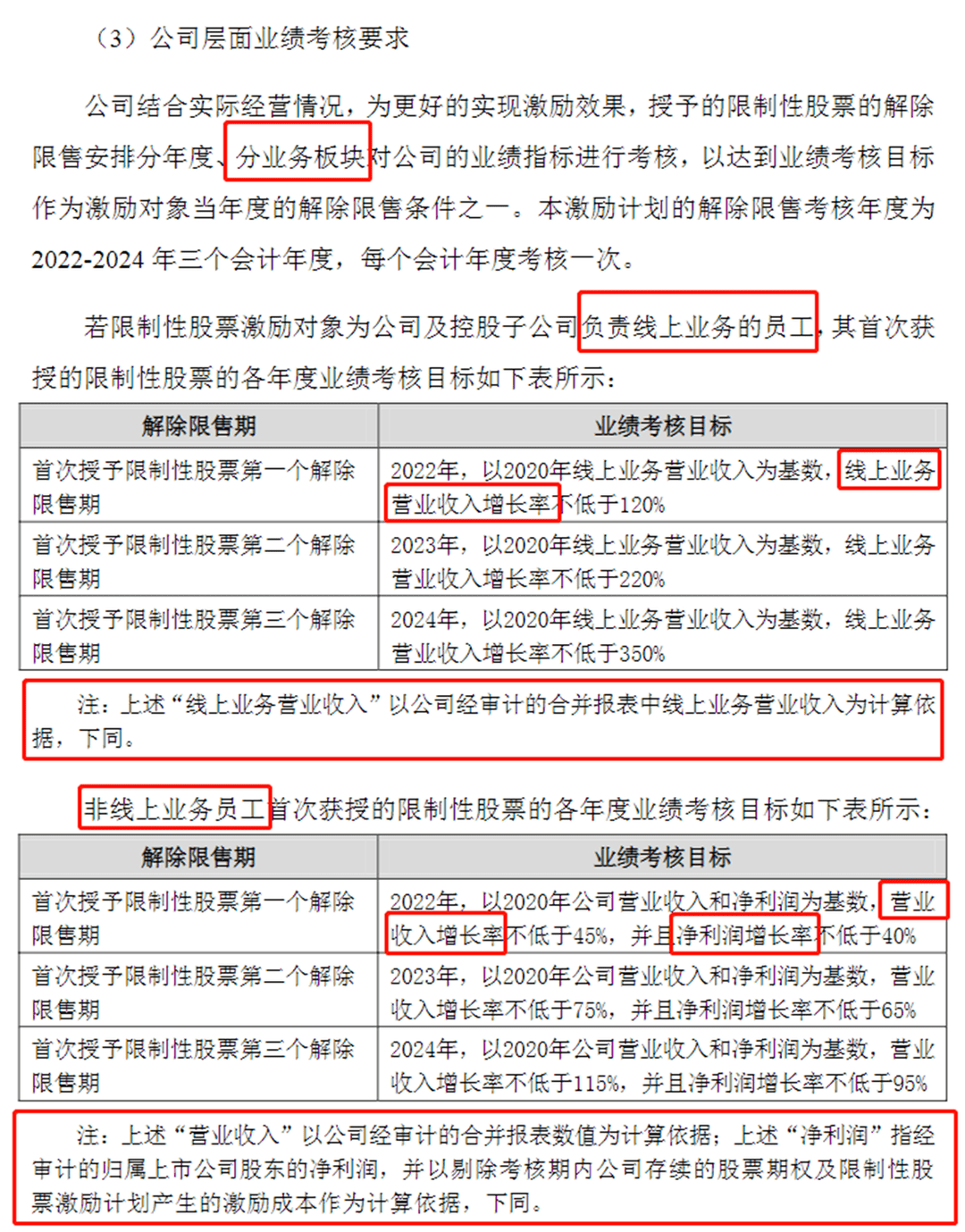

2、BYGF2021年股票期权与限制性股票激励计划

BYGF将激励对象分为负责线上业务的员工和非线上业务的员工,并以线上业务营业收入增长率考核负责线上业务的员工,以公司整体的营业收入增长率和净利润考核非线上业务的员工。草案显示:“对于公司及控股子公司负责线上业务的人员设置独立年度业绩指标,能够反映公司线上业务发展战略的落地实施情况,该考核指标能够带动线上业务部门对线上业务业绩的敏感度,保障公司未来发展战略和经营目标的实现。”

3、HTRS2022年限制性股票激励计划

如果拟激励对象负责不同的业务单元,除了如上所述设置不同的公司层面业绩指标外,还可以在公司层面业绩指标下,再设置不同业务单元层面的考核指标。如HTRS依据公司的整体战略规划,将激励对象分为两类进行差异化设置,第一类激励对象主要保障公司现有业务的扩张,第二类激励对象着力于某一个业务的开展并兼顾公司现有业务扩张。因此,对第二类激励对象除公司层面业绩考核指标外,还增加设置了业务单元层面的考核指标。

(三)个人层面绩效考核差异

个人层面绩效考核差异主要是因为激励对象的岗位职责不同,个人层面绩效考核也可以设置差异化安排。

KLWW2022年限制性股票激励计划

KLWW在个人层面绩效考核时,将激励对象分为后台职能部门和非职能部门,并设置了不同的考核评价表,不同档次的评价结果对应的归属比例也不尽相同。

以上整理了市场上股权激励计划差异化设置的主要方式,希望对大家有所启发。需要注意的是,设置差异化安排的激励计划主要是希望提高激励计划的针对性和精准度,对此,公司应当充分考虑激励对象的划分依据及差异化安排方式的合理性。

如果您的企业,需要

更科学、更系统、更落地的股权激励方案设计

请随时联系林老师185 7846 0305

长按添加微信

搜索“股权激励”,学习更多股权智慧